سوال بسیاری از افرادی که قصد تحلیل نموداری بازار سرمایه ایران را دارند این است که چه تایم فریمی برای بورس ایران مناسبتر است. در این مقاله قصد داریم به این سوال پاسخ روشنی بدهیم. توجه کنید مطالب ذکر شده در اینجا کاملا تجربی است و نگارنده این مقاله بر اساس تجربیات 13 ساله خود در بورس ایران، بهترین تایم فریم برای تحلیل تکنیکال سهام بورسی را تایم فریم روزانه میداند. با این حال سعی شده برای این موضوع دلایل منطقی ارائه شود و در نهایت این خود شما هستید که میتوانید با در نظر گرفتن تمامی جوانب، نتیجه گیری کنید که بهرتین تایم فریم برای بررسی سهام در بورس ایران کدام است. با ما همراه باشید.

تایم فریم چیست؟

منظور از تایم فریم (Time Frame) در تحلیل تکنیکال مشخصا اشاره به این نکته دارد که هر نقطه، میله یا شمع (کندل) بر روی نمودار نشان دهنده چه بازه زمانی است. همان طور که میدانید چارت یا نمودار سهام انواع مختلفی دارد که نمودار شمعی، میلهای و خطی از متداولترین آنها است.

برای آشنایی با انواع نمودار مقاله انواع نمودار قیمت سهام در تحلیل تکنیکال را مطالعه کنید.

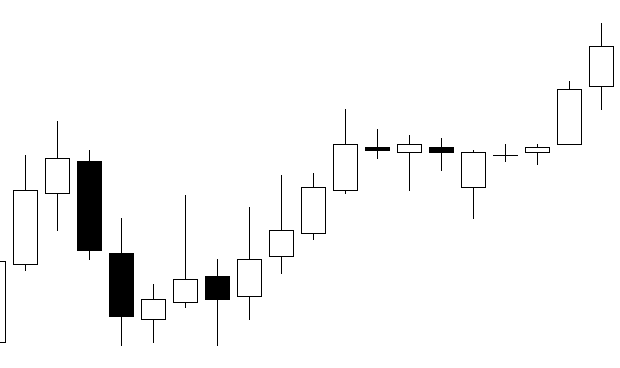

در هر یک از این نمودارها، منحنی قیمت از به هم پیوستن اجزایی مثل نقطه، میله و شمع تشکیل میشود که در تایم فریمهای مختلف هر یک از این اجزا بیانگر یک بازه زمانی مشخص است. مثلا نمودار شمعی زیر را در نظر بگیرد.

هر یک از کندلها در نمودار بالا (به هر یک از اجزای نمودار بالا که شبیه شمع است کندل یا Candle میگویند) بیانگر یک بازه زمانی مثلا یک ساعت، روزانه، هفتگی و … میباشد. بنابراین اگر برای مثال تایم فریم این نمودار روی هفتگی باشد هر کندل نشان دهنده قیمت در یک هفته است که در آن قیمت باز شدن و بسته شدن و همچنین بالاترین و پایینترین قیمت در آن هفته مشخص است.

برای اطلاعات بیشتر در زمینه کندلها مقاله آموزش کندل شناسی را مطالعه کنید.

اگر شما با جستجوی عبارت “چه تایم فریمی برای بورس ایران مناسب است” به این صفحه راهنمایی شدهاید احتمالا به خوبی میدانید منظور از تایم فریم چیست، بنابراین از توضیح بیشتر در این خصوص اجتناب میکنیم و به اصل مطلب میپردازیم.

کدام تایم فریم برای بورس ایران بهتر است؟

به نظر نگارنده این مقاله بهترین تایم فریم برای بورس ایران تایم فریم روزانه (دیلی) است. اما این به معنی عدم کارکرد تایم فریمهای دیگر نیست. در ادامه بیشتر به این موضوع خواهیم پرداخت.

تایم فریمهای پایین

ابتدا اجازه بدهید تایم فریمهای پایینتر از روزانه را بررسی کنیم.

توجه کنید تایم فریم روزانه در واقع همان تایم فریم 4 ساعته است زیرا عملا زمان معاملاتی در بازار بورس سهام در یک روز از ساعت 8 صبح شروع و در ساعت 12:30 ظهر پایان میابد. بنابراین عملا تایم فریم 4 ساعته معنی خاصی در بورس ایران ندارد. برای اثبات این موضوع نمودار وسپه را در تایم فریم روزانه و 4 ساعته نگاه کنید.

تایم فریم روزانه

تایم فریم 4 ساعته

آموزش گام به گام تحلیل بنیادی برای انتخاب سهم مناسب

برای دانلود کتاب آموزش گام به گام تحلیل بنیادی روی لینک زیر کلیک کنید.

آیا میخواهید در بورس به موفقیت برسید؟ آیا نمیدانید چگونه یک سهم را از منظر بنیادی تحلیل کنید؟ نبود منبع آموزشی مناسب در زمینه تحلیل بنیادی انگیزه ای شد تا در یک کتاب آموزشی به زبانی کاملا ساده و کاربردی، به کمک تصاویر گویا و آموزش گام به گام، روش انتخاب یک سهم را بر اساس نکات بنیادی آموزش داده ایم. قطعا این روش آموزشی را در هیچ کجا پیدا نخواهید کرد! این کتاب الکترونیکی را به تمام کسانی که می خواهند در بازار بورس به موفقیت مستمر برسند توصیه میکنیم .

خرید و دانلود کتاب (قیمت با تخفیف: 45 هزار تومان)با مقایسه این دو نمودار متوجه میشویم کاملا یکسان هستند و در واقع تایم فریم 4 ساعته در بورس ایران کاربردی ندارد.

در مورد تایم فریم یک ساعته و دو ساعته باید بگوییم میتوان از این تایم فریمها برای بررسی کوتاه مدت روند یک سهم استفاده کرد اما به دلیل اینکه عمق بازار ایران چندان زیاد نیست در این تایم فریمها نمیتوان چندان به الگوهای کندلی شکل گرفته استناد کرد. این موضوع برای تایم فریمهای کمتر از 1 ساعته هم صادق است و در این تایم فریمها وضعیت به مراتب بدتر است. به تصویر زیر نگاه کنید که نماد تاپیکو که یک نماد با نقدشونگی بالا محسوب میشود در تایم فریم 15 دقیقه چه وضعیتی دارد.

این وضعیت عجیب و غریب و کندلهایی با الگوهای عجیب و بی معنی در تایم فریمهای کمتر از یک ساعته در بورس ایران در همه نمادها وجود دارد. علت این موضوع عمق کم بازار بورس ایران است که باعث میشود نقدشوندگی لازم برای تحلیل تکنیکال در تایم فریمهای پایین وجود ندارد. توجه کنید یکی از اصول پایهای تحلیل تکنیکال این است که دارایی مورد نظر نقدشوندگی بالایی داشته باشد. باتوجه به این موضوع باید گفت نقدشوندگی نسبی است و ممکن است یک سهم در تایم فریم روزانه نقدشوندگی لازم را داشته باشد اما در تایم فریم زیر یک ساعت این نقدشوندگی آنقدر نباشد که برای بررسی تکنیکالی سهم لازم است.

برای اطلاعات بیشتر درباره شرط نقدشوندگی در تحلیل تکنیکال مقاله آیا تحلیل تکنیکال در بورس ایران جواب میدهد را مطالعه کنید.

نتیجه اینکه استفاده از تایمهای پایین (کمتر از روزانه) به علت عمق کم بازار بورس ایران چندان توصیه نمیشود. با این حال میتوان از تایم فریم یک ساعته برای بررسی جزئیات دقیقتر و کوتاه مدت روند یک سهم استفاده کرد.

تایم فریمهای بالا

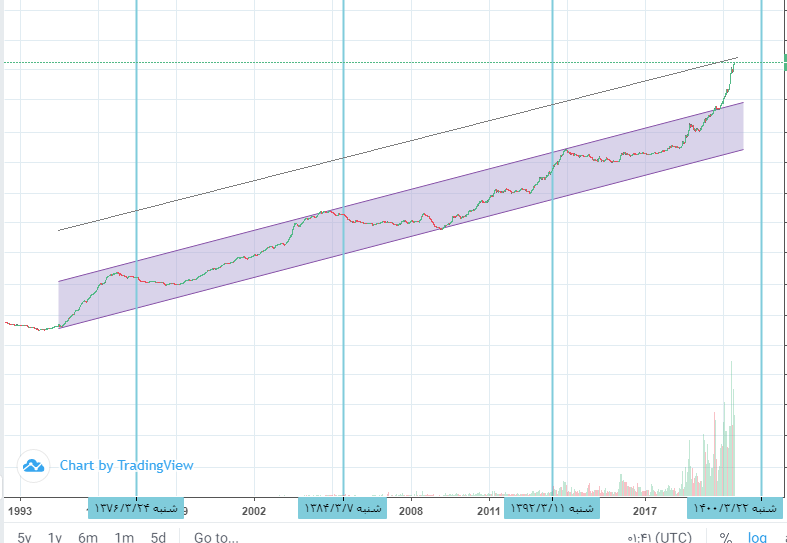

منظور از تایم فریمهای بالا، تایم فریمهای بالاتر از روزانه (دیلی) است. تایم فریمهای هفتگی، ماهانه، سه ماهه، یک ساله و … تایم فریمهای بالا محسوب میشوند. بررسی نمودار در تایم فریم بالا به معنی بررسی روند بلند مدت سهم است، لذا میتوان از این تایم فریمها برای بررسی سهام با دید بلند مدت استفاده کرد. در این بین تایم فریم هفتگی بیشترین کاربرد را میتواند داشته باشد. همچنین زمانی که میخواهید روند بلند مدت (مثلا 30 ساله) یک سهم را در یک قاب مشاهده کنید بهترین تایم فریم میتواند تایم فریم هفتگی باشد.

برای مثال شاخص کل بورس ایران را در طی 30 ساله گذشته در تایم فریم هفتگی در تصویر زیر مشاهده میکنید. توجه کنید هر کندل نشاندهنده یک هفته است.

نتیجه کلی اینکه تایم فریمهای بالاتر از روزانه تنها برای بررسی روند بلند مدت حرکت قیمت مناسب هستند و برای دریافت سیگنال خرید و فروش سهام چندان مناسب نیستند، مگر اینکه کسی بخواهد هر چند سال یک بار در بورس معامله انجام دهد و تنها قصد سرمایه گذاری بلند مدت داشته باشد. در این صورت میتواند از تایم فریم هفتگی برای بررسی سهام استفاده کند.

تایم فریم روزانه بهترین تایم فریم برای بررسی سهام بورسی

باتوجه به آنچه گفته شد اگر قصد دارید سهمی را در بازار بورس ایران به لحاظ نموداری بررسی کنید، مخصوصا اگر قرار است تحلیل شما منجرب به دریافت سیگنالی برای خرید یا فروش شود، بهترین تایم فریم برای این منظور تایم فریم روزانه است.

اما روشی که در ادامه قصد داریم به آموزش آن بپردازیم، استراتژی مولتی تایم فریم نام دارد که به موضوع استفاده هم زمان از چندین تایم فریم برای تحلیل سهام میپردازد. با ما در ادامه این مقاله همراه باشید.

خدایی خیلی خوبه و نویسندهی مقاله خیلی سعی کرده و جون کنده تا به بهترین وجه و کاملترین شکل مطالب را بیان کند خدا قوت و دستمریزاد

خواهش میکنم 🙂

عالی توضیح دادی. استاد بزرگ

خواهش میکنم