تحلیل بنیادی یا فاندامنتال یکی از روشهای تحلیلی است که سرمایهگذارن حرفهای در بازار بورس کاملا بر آن اشراف دارند در حالی که افراد مبتدی و غیر حرفهای کمتر به دنبال یادگیری آن هستند. دلیل این امر دو مسئله است. اول انکه منابع آموزشی خوبی در زمینه آموزش تحلیل بنیادی وجود ندارد و اکثر منابع آموزشی فاقد رویکرد صحیحی در امر آموزش هستند و مطالب را به صورت گنگ و پراکنده بیان کردهاند. دومین مسئله بر میگردد به ذات این نوع تحلیل که به علت دشواری و پیچیدگی آن، افراد ترجیح میدهند به سراغ روشهای تحلیلی سادهتر مانند تحلیل تکنیکال بروند. در این مقاله یک نمونه تحلیل بنیادی سهام ارائه شده است که علاقه مندان را به طور کاملا شفاف با مراحل تحلیل بنیادی یک سهم بورسی آشنا میکند. این مقاله در واقع یک مثال از تحلیل و بررسی یک نماد بورسی است که در خلال آن میتوانید نکات ارزشمندی را در امر تحلیل بنیادی فرا بگیرید. بنابراین این مطلب به هیچ عنوان سیگنالی برای خرید یک سهم خاص نیست و هدف تنها آموزش است.

آموزش گام به گام تحلیل بنیادی برای انتخاب سهم مناسب

برای دانلود کتاب آموزش گام به گام تحلیل بنیادی روی لینک زیر کلیک کنید.

آیا میخواهید در بورس به موفقیت برسید؟ آیا نمیدانید چگونه یک سهم را از منظر بنیادی تحلیل کنید؟ نبود منبع آموزشی مناسب در زمینه تحلیل بنیادی انگیزه ای شد تا در یک کتاب آموزشی به زبانی کاملا ساده و کاربردی، به کمک تصاویر گویا و آموزش گام به گام، روش انتخاب یک سهم را بر اساس نکات بنیادی آموزش داده ایم. قطعا این روش آموزشی را در هیچ کجا پیدا نخواهید کرد! این کتاب الکترونیکی را به تمام کسانی که می خواهند در بازار بورس به موفقیت مستمر برسند توصیه میکنیم .

خرید و دانلود کتاب (قیمت با تخفیف: 45 هزار تومان)این مقاله یکی از غنیترین مقالات سایت سهم شناس به لحاظ بار محتوایی است. کلمه به کلمه آن را با دقت مطالعه کنید.

نگارنده مقاله

تحلیل بنیادی چیست و چرا باید به آن توجه کنیم؟

تحلیل بنیادی یعنی بررسی عوامل بنیادی یک شرکت و ارزش گذاری بر روی سهام آن شرکت بر اساس مسائل بنیادی، عملکردی و پتانسیلهای شرکت. یک تحلیلگر فاندامنتال به ارزش ذاتی سهام یک شرکت و فاکتورهایی که میتواند در آینده بر روی ارزش سهام شرکت تاثیر گذار باشد نگاه میکند. تحلیلگر بنیادی آینده را خریداری میکند نه حال را! اگر قیمت فعلی سهام یک شرکت از ارزش ذاتی آن کمتر باشد، اقدام به سرمایه گذاری بر روی سهام آن شرکت میکند و اعتقاد دارد قیمت هر چیز به سمت ارزش ذاتی خودش میل خواهد کرد.

مزیت تحلیل بنیادی نسبت به روشهای دیگر

متاسفانه در اکثر منابع آموزشی (مخصوصا در فضای مجازی) توجه چندانی به تحلیل بنیادی نمیشود و این عدم توجه این تصور را در ذهن افراد تازهکار ایجاد میکند که این مسئله چندان مهم نیست. اجازه دهید به یک سوال مهم پاسخ بدهیم: آیا میتوان بدون تحلیل بنیادی در بورس به موفقیت رسید؟ جواب این سوال مثبت است، اما اگر دانش بنیادی خود را در زمینه تحلیل سهام افزایش دهید، ریسک شما بسیار کاهش میابد. همچنین سرمایهگذاری بلند مدت با کسب بازدهی بسیار بالا در بورس تنها بواسطه تسلط بر تحلیل بنیادی مسیر است.

اگر شما فردی هستید که زمان کافی برای بررسی نمودارها و تابلوی معاملات ندارید و دوست دارید معاملات کم در بازه زمانی طولانی (مثلا 4 الی 5 معامله در سال) داشته باشید و از این معاملات سود خوبی بدست آورید، بهترین استراتژی برای شما سرمایه گذاری روی سهمهای ارزنده با پتانسیل بالا است که شناسایی این گونه سهام تنها با تحلیل بنیادی مسیر است.

همچنین آشنایی با بنیاد سهام و تشخیص ارزندگی یک سهم به شما قابلیت مانور بهتر در شرایط بحرانی را میدهد. برای مثال در زمانهای ریزش بورس یک فرد بنیادی کار میتواند از استراتژی کم کردن میانگین خرید استفاده کند در حالی که افراد تکنیکالی اجازه این کار را ندارند. به عبارتی یک معاملهگری که با مسائل بنیادی آشنا نیست مانند کسی است که در تاریکی قدم برمیدارد، از این رو باید با گذاشتن حد ضرر در معاملات خود این نقیصه را جبران کند.

مراحل تحلیل بنیادی برای سرمایه گذاری در بورس

در این مقاله قصد نداریم مراحل تحلیل بنیادی به روش بالا به پایین را آموزش دهیم. بلکه در اینجا تنها یک اشاره مختصر به آن میکنیم. مراحل تحلیل بنیادی بورس به این صورت است که ابتدا شما باید وضعیت کلی بورس را تحلیل کنید که آیا زمان مناسبی برای سرمایه گذاری در بازار سهام هست یا خیر. در وهله دوم باید صنایع مختلف بورسی را بررسی کنید و در انتها باید به بررسی سهمهای مختلف در صنایع پیشرو بپردازید. در ادامه این مقاله ما فقط درباره آخرین مرحله یعنی تحلیل بنیادی یک سهم برای نمونه صحبت خواهیم کرد.

برای اطلاعات بیشتر در زمینه مراحل تحلیل بنیادی بورس به لینک زیر مراجعه کنید.

آموزش گام به گام تحلیل بنیادی در بورس

یک نمونه تحلیل بنیادی برای یک سهم بورسی

اجازه دهید مستقیم به اصل مطلب بپردازیم. در اینجا قصد داریم یک نمونه از تحلیل بنیادی یک سهم بورسی را ارائه دهیم تا شما کاملا متوجه شوید که تحلیل بنیادی یک سهم چگونه انجام میشود.

سهمی که قرار است تحلیل بنیادی آن را ارائه دهیم سهم شرکت سرمایه گذاری خوارزمی با نماد وخارزم است. علت انتخاب این نماد این بود که جزئیات زیادی در تحلیل بنیادی این شرکت وجود دارد که برای امر آموزش بسیار مناسب بود و تحلیل این سهم گویای بسیاری از مطالب است. با ما همراه باشید.

از کجا شروع کنیم؟

فرض کنید شما قصد کردهاید یک نماد بورسی را بررسی کنید. دو حالت وجود دارد:

- یا شرکت مورد نظر شما تولیدی و خدماتی است

- یا شرکت مورد نظر شما سرمایه گذاری و هولدینگی است

یک سری نکات وجود دارد که در تحلیل بنیادی هر دو گروه مشترک است و البته در برخی نکات با هم تفاوت دارند. سهم وخارزم در دسته دوم قرار دارد و یک شرکت سرمایه گذاری است. در آینده یک نمونه تحلیل بنیادی سهام از دسته شرکتهای تولیدی (یا خدماتی) نیز ارائه خواهیم کرد که تفاوتهای تحلیل این دو دسته را متوجه شوید. به هر حال بسیاری از نکات در هر دو دسته مشترک هستند.

ماهیت و زمینه فعالیت شرکت چیست؟

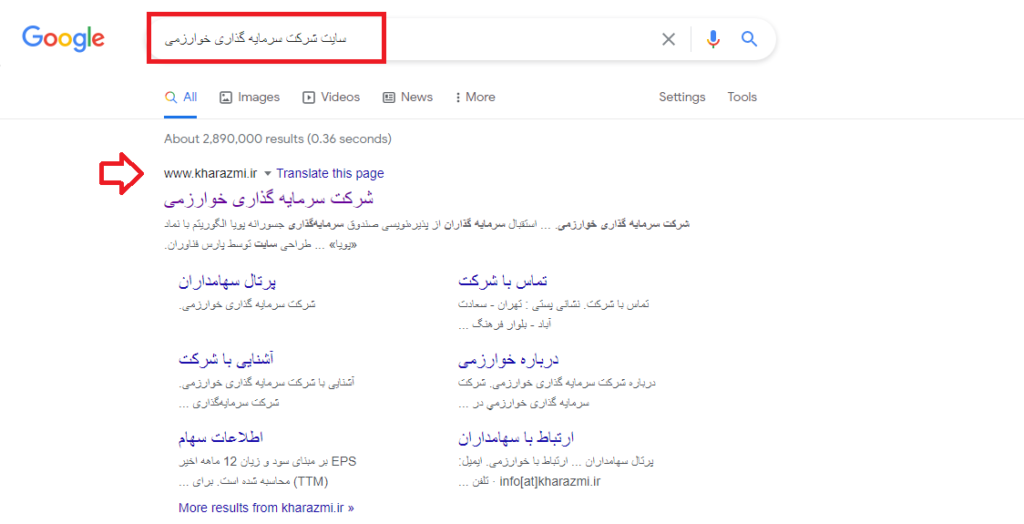

قبل از آنکه تحلیل بنیادی یک سهم را آغاز کنید باید با زمینه فعالیت آن شرکت آشنا شوید. باید ببینید اصلا شرکت در چه حوزه ای فعالیت میکند. برای آشنا شدن با زمینه فعالیت شرکت ابتدا به سایت شرکت مراجعه کنید و از قسمت “درباره ما” سایت شرکت میتوانید اطلاعات اولیه درباره ماهیت شرکت را بدست آورید. برای مثال برای اینکه بفهمیم ماهیت سهم وخارزم چیست به سایت شرکت مراجعه میکنیم. برای این منظور میتوانید در گوگل عبارت “سایت شرکت سرمایه گذاری خارزمی” یا “سایت وخارزم” را سرچ کنید و روی لینک سایت شرکت که معمولا همان اولین لینک است کلیک کنید (تصویر زیر).

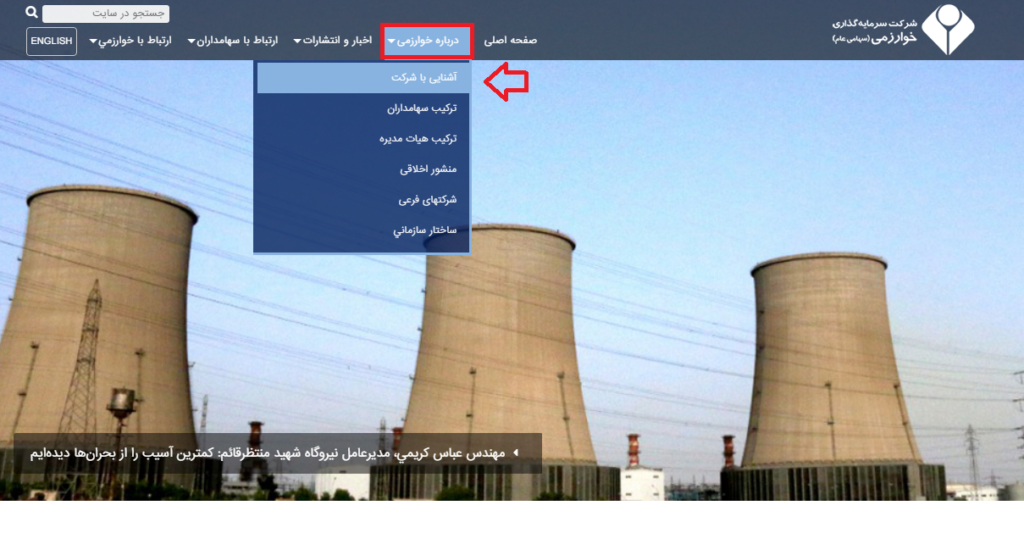

با مراجعه به سایت هر شرکتی قسمتی وجود دارد که درباره ماهیت شرکت توضیح داده است. آیکون مربوطه را احتمالا در بالای سایت میتوانید پیدا کنید. برای مثال در سایت شرکت سرمایهگذاری خوارزمی آیکونی با عنوان “درباره خوارزمی” وجود دارد. اگر روی گزینه “آشنایی با شرکت” کلیک کنید اطلاعات اولیه درباره شرکت را مشاهده خواهید کرد.

در صفحه مربوطه اطلاعات اولیه همچون زمان تاسیس، سرمایه شرکت، زمان ورود به بورس و زمینه فعالیت شرکت درج شده است و به صورت کلی میتوانید بفهید ماهیت شرکت مورد نظر چیست.

چندان لازم نیست وارد جزئیات شوید. شرکت در زمینه سرمایه گذاری فعالیت میکند و در سال 1398 وارد بورس شده است و با نماد وخارزم در حال فعالیت است.

گزارش تفسیری شرکت

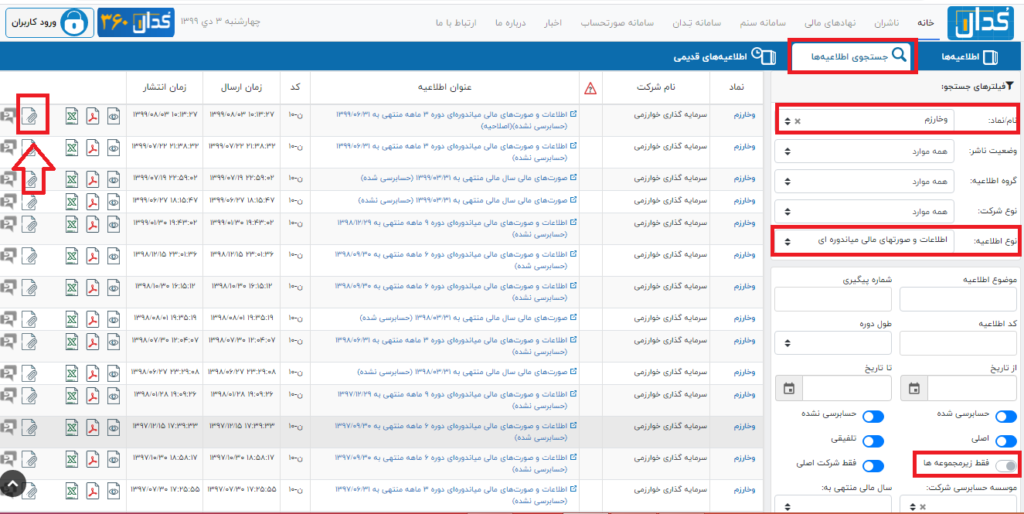

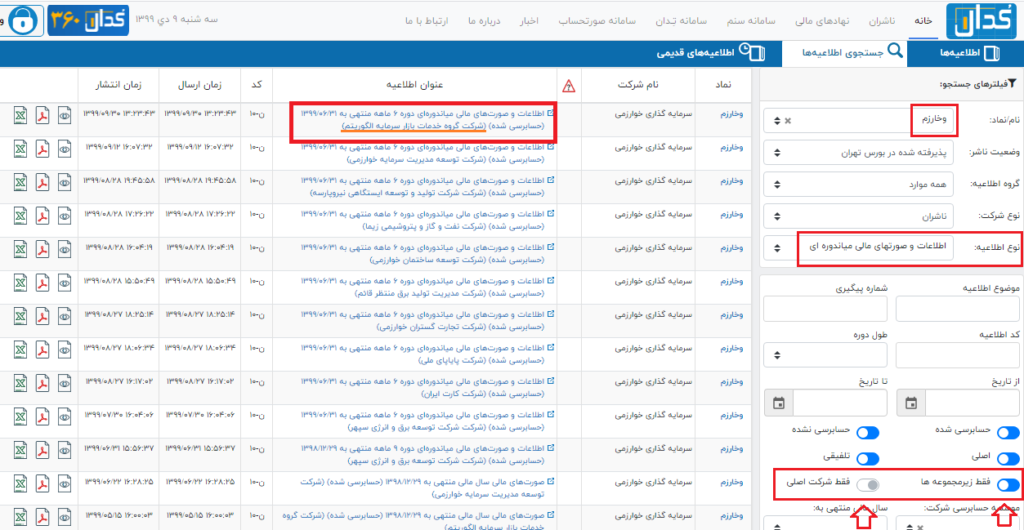

برای مشاهده دقیقتر ماهیت فعالیت شرکت میتوانید به گزارش تفسیری شرکت در سایت کدال مراجعه کنید. برای این منظور به سایت کدال به نشانی codal.ir مراجعه کنید و در بخش جستجوی اطلاعیهها نماد مورد نظر را وارد کنید و نوع اطلاعیه را “صورتهای مالی میاندوره ای” قرار دهید و تیک “فقط زیر مجموعهها” را خاموش کنید و دکمه جستجو (پایین صفحه) را بزنید.

با این کار فقط صورتهای مالی شرکت بر اساس آخرین تاریخ انتشار برای شما نمایش داده میشود. در سمت چپ آخرین اطلاعیه، آیکنی وجود دارد با عنوان پیوست اطلاعیه، روی آن کلیک کنید.

تمامی مراحل فوق در تصویر زیر با کادر قرمز رنگ مشخص شده است.

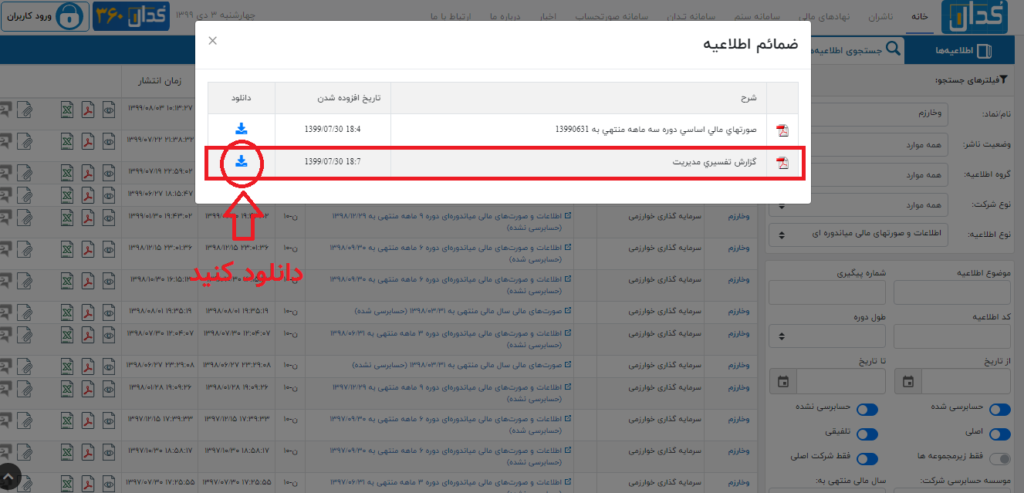

با کلیک بر روی پیوست اطلاعیه پنجره زیر برای شما باز میشود که میتوانید گزارش تفسیری شرکت را دانلود کنید.

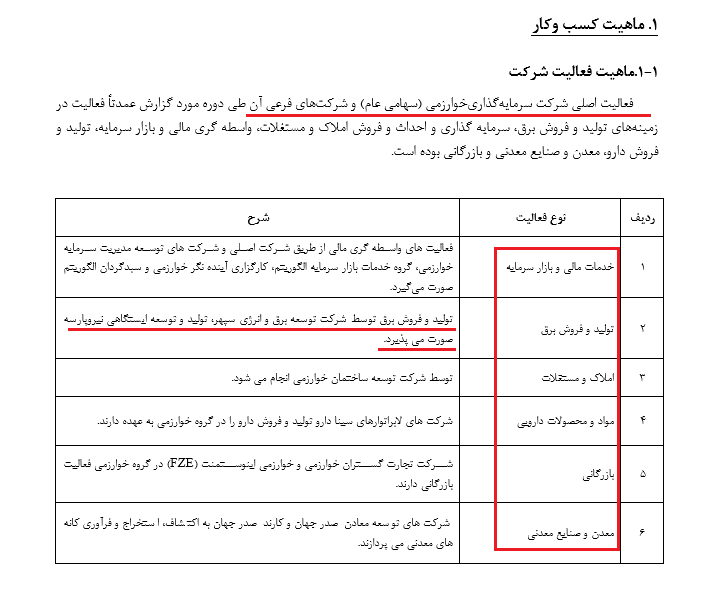

بعد از دانلود گزارش آن را باز کنید و به قسمت ماهیت کسب و کار نگاهی بیاندازید. در این قسمت آخرین فعالیتهای شرکت و زیر مجموعههای آن درج شده است. تمامی شرکتهای بورسی در این گزارش به نوعی موضوعات کسب و کار خود را منعکس و چشم انداز فعالیت خود را بیان کردهاند.

در تصویر میبینید که ماهیت فعالیت وخارزم و شرکتهای فرعی ان در چه زمینههایی است. منظور از شرکتهای فرعی همان شرکتهایی است که وخارزم در آنها سرمایه گذاری کرده است و الآن مالک تمام یا بخشی بزرگی از آن شرکتها است. همان طور که میبینید برای مثال از این اطلاعات میفهمیم که وخارزم مالک شرکتی به نام توسعه برق و انرژی سپهر است که در زمینه تولید و فروش برق فعالیت میکند. در ادامه این مقاله بیشتر به این موضوعات خواهیم پرداخت.

خوب تا اینجای کار متوجه شدیم که وخارزم یک سهمی در گروه سرمایه گذاری است و کار آن این است که در صنایع مختلف و در شرکتهای مختلفی سرمایه گذاری کرده است و مهمترین سرمایه گذاریهای شرکت در حوزهی خدمات مالی، تولید و فروش برق، املاک و مستقلات، مواد دارویی، بازرگانی و صنایع معدنی است.

تا الآن هیچ کار خاصی نکردیم و فقط یک دید کلی نسبت به ماهیت فعالیت شرکت بدست آوردیم.

سوال اساسی برای ما به عنوان یک سرمایه گذار بورس این است که ارزش ذاتی این شرکت چقدر است و آیا با قیمت فعلی سهام شرکت، این سهم برای خرید و سرمایه گذاری مناسب است یا خیر.

برآورد ارزش ذاتی شرکت

بعد از اینکه یک دید کلی نسبت به فعالیت شرکت بدست آوردیم و فهمیدیم کار شرکت چیست، زمان آن رسیده است که ارزش ذاتی آن را برآورد کنیم. به عبارتی به صورت حدودی ببینیم کل شرکت سرمایه گذاری خوارزمی چقدر ارزش دارد.

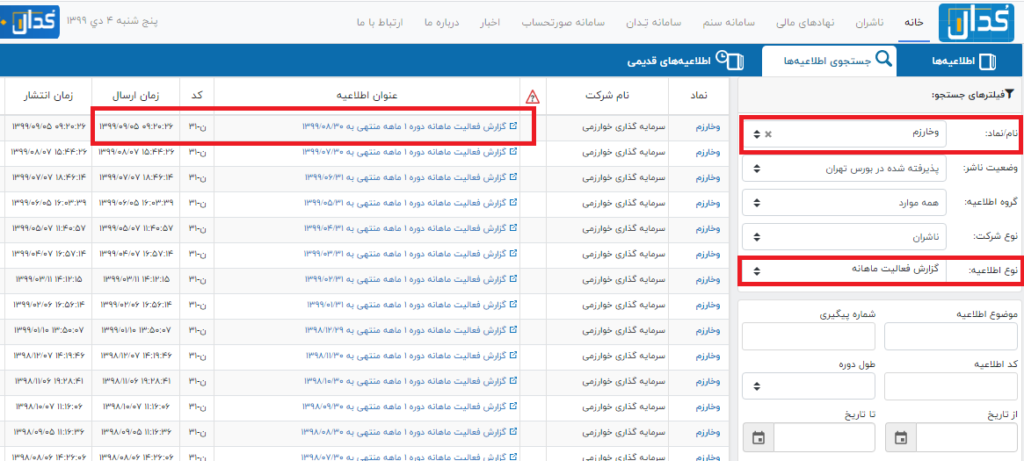

برای اینکار باید به آخرین گزارش فعالیت ماهانه شرکت مراجعه کنید. برای این کار به سایت کدال مراجعه کنید و مانند قبل نام نماد را وارد کرده و نوع اطلاعیه را گزارش فعالیت ماهانه قرار دهید و دکمه جستجو را بزنید. سپس به آخرین اطلاعیه فعالیت ماهانه شرکت مراجعه کنید.

وقتی اطلاعیه گزارش ماهانه را باز کنید بسته به اینکه زمینه فعالیت شرکت چیست، ممکن است با فرمتهای مختلفی مواجه شوید. مثلا فرمت این گزارش برای یک شرکت تولیدی با یک شرکت سرمایه گذاری متفاوت است. برای آشنایی کاملتر با این گونه گزارشات میتوانید به مقاله همه چیز درباره گزارشات ماهانه شرکت مراجعه کنید.

در یک مقاله جداگانه که به یک نمونه تحلیل بنیادی یک سهم از گروه تولیدی خواهیم پرداخت متوجه تفاوتها خواهید شد. فعلا تمرکز خودتان را روی همین مقاله قرار دهید.

با باز کردن گزارش یک ماهه وخارزم تصویر زیر را مشاهده خواهید کرد.

سر برگ اطلاعیهها حاوی اطلاعاتی مثل سرمایه ثبت شده، نام شرکت و سال مالی شرکت است. توجه کنید تمامی ارقام درج شده به میلیون ریال است و باید 6 صفر جلوی اعداد قرار دهید تا به ریال خوانده شود.

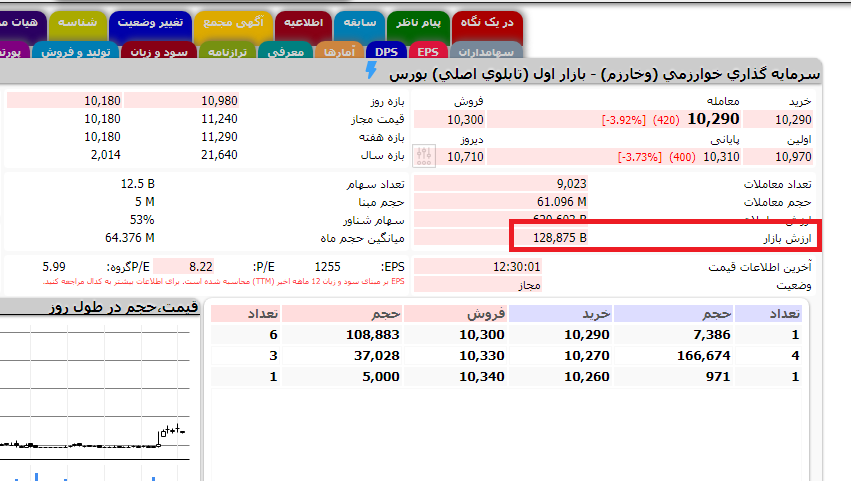

بنابراین سرمایه ثبت شده شرکت وخارزم 12500000000000 ریال است که اگر آن را تقسیم بر ارزش اسمی هر سهم (1000 ریال) کنید تعداد کل سهام شرکت بدست میآید. بنابراین هر عددی که در قسمت سرمایه ثبت شده دیدید 3 صفر جلوی آن قرار دهید تا تعداد کل سهام شرکت بدست آید. تعداد کل سهام یک شرکت در تابلوی هر سهم در سایت TSETMC نیز درج شده است (تصویر زیر).

همان طور که مشاهده میکنید تعداد کل سهام وخارزم 12.5 میلیارد برگه سهم است. B علامت میلیارد است.

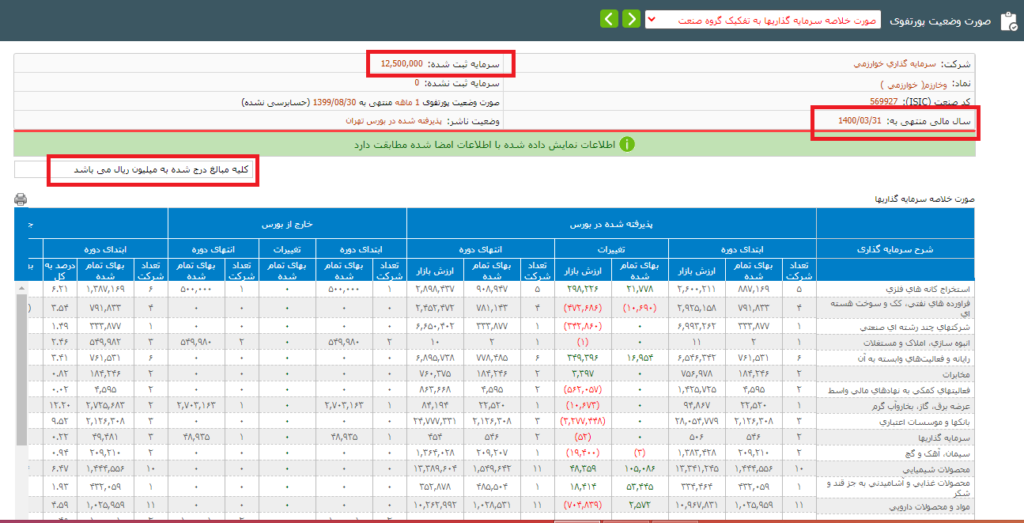

خوب به گزارش ماهانه شرکت برگردیم. در بالای اطلاعیه گزینههای مختلفی است. یک شرکت سرمایه گذاری در بورس، دو نوع پرتفوی سرمایه گذاری دارد:

- پرتفوی بورسی

- پرتفوی غیر بورسی

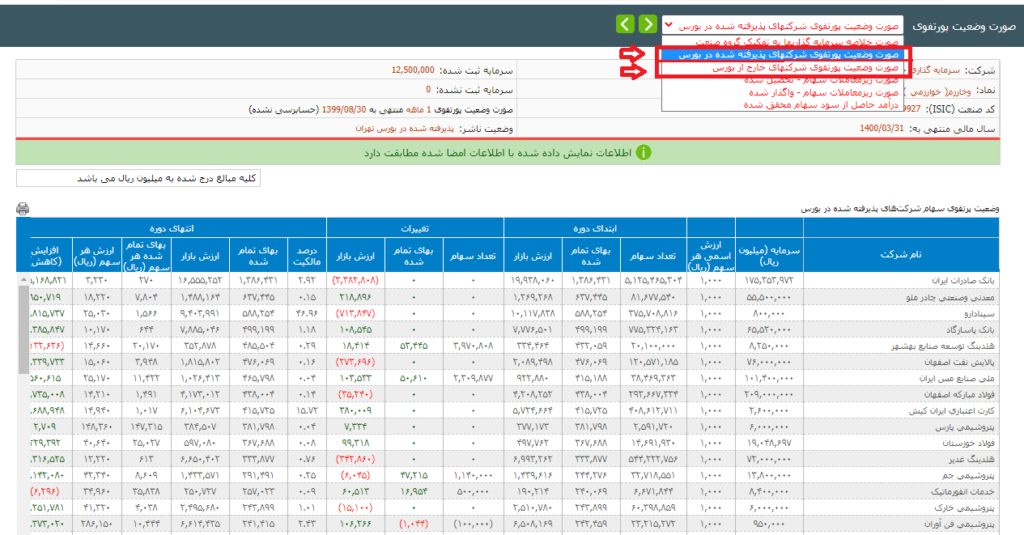

با انتخاب هر یک از گزینههای مربوطه میتوانید صورت وضعیت پرتفوی بورسی و غیر بورسی شرکت را مشاهده کنید (تصویر زیر).

پرتفوی بورسی چیست؟

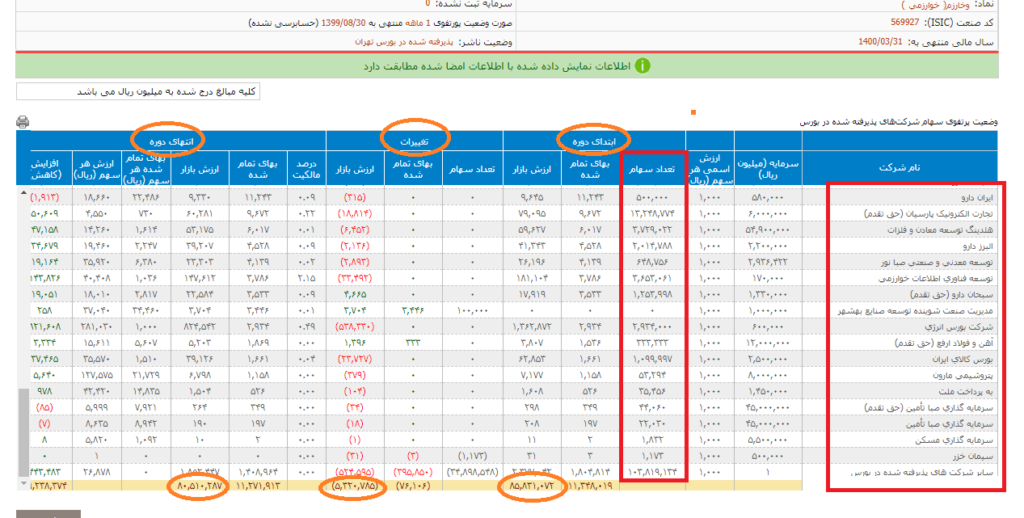

پرتفوی بورسی یک سهم مالکیت آن سهم را در سهام شرکتهای بورسی مختلف نشان میدهد. همان طور که شما یک سبد سهام دارید، شرکتهای مختلف (مخصوصا شرکتهای سرمایه گذاری) نیز بر روی سهام شرکتهای دیگر سرمایه گذاری میکنند و یک سبد بورسی دارند. برای مثال نگاهی کنید به پرتفوی بورسی وخارزم (تصویر زیر).

همان طور که در بالا میبینید در سمت راست در ستون “نام شرکت” لیست شرکتهایی که وخارزم سهام آنها را در سبد خود دارد درج شده است و در ستون “تعداد سهام” نیز تعداد سهامی که وخارزم مالک آن است درج شده است.

برای ما که به دنبال برآورد ارزش ذاتی شرکت هستیم فقط یک عدد در این جدول مهم است و آن ارزش بازار کل پرتفوی بورسی وخارزم است که با دایره نارجی رنگ مشخص شده است. همان طور که میبینید در ابتدای دوره حدود 8500 میلیارد تومان بوده است، 500 میلیارد در یک ماه اخیر کاهش داشته و در حال حاضر (انتهای دوره) ارزش بازاری پرتفوی بورسی وخارزم 8000 میلیارد تومان است (در زمان نگارش این مقاله).

منظور از دوره، همین 1 ماه اخیر است که در بالای اطلاعیه هم درج شده است. فراموش نکنید شما در حال بررسی گزارش فعالیت ماهانه شرکت هستید.

تا اینجا نتیجه گرفتیم که طبق آخرین اطلاعیه گزارش ماهانه شرکت، 8000 میلیارد تومان ارزش بازار کل پرتفوی بورسی وخارزم است. این عدد را یکجا یادداشت کنید. اگر منظور از ارزش بازاری را نمیدانید در ادامه خواهید فهمید.

پرتفوی غیر بورسی چیست؟

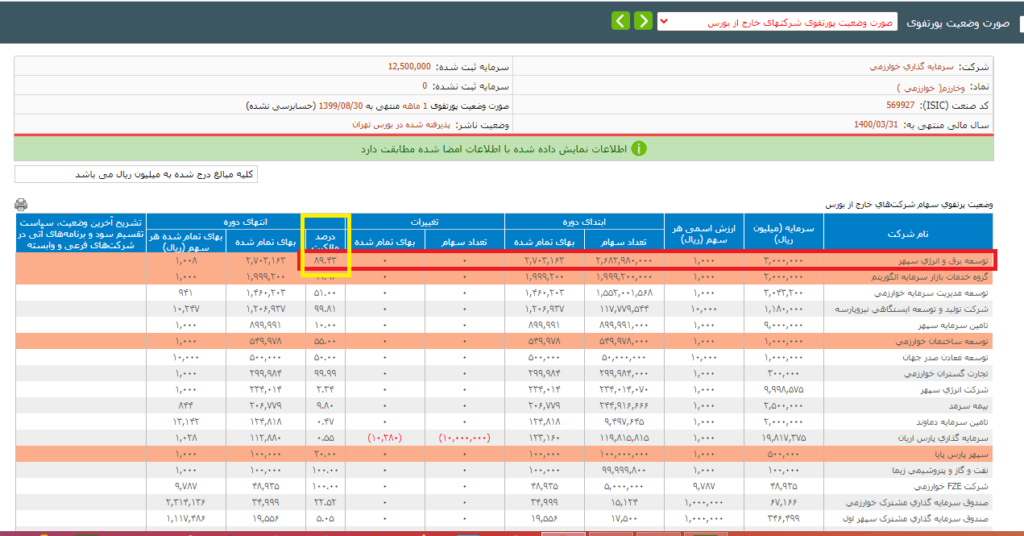

بر خلاف پرتفوی بورسی که همه چیز در آن شفاف بود و ما فقط به یک عدد در آن جدول نیاز داشتیم، در پرتفوی غیر بورسی داستان متفاوت است. پرتفوی غیر بورسی مالکیت سهم را در شرکتهایی نشان میدهند که در بورس نیستند. از این رو نقاط ابهام زیادی در پرتفوی غیر بورسی شرکتها وجود دارد که اتفاقا بسیار مهم است. اجازه دهید نگاهی به پرتفوی غیر بورسی وخارزم داشته باشیم.

در پرتفوی غیر بورسی دیگر ستونی با عنوان ارزش بازار وجود ندارد چرا که این شرکتها در بازار بورس نیستند که ارزش بازاری آنها مشخص شده باشد. از این رو محاسبه ارزش پرتفوی غیر بورسی شرکتها کار دشواری است. برای مثال اولین شرکت در لیست شرکتهای غیر بورسی وخارزم شرکت “توسعه برق و انرژی سپهر” است. همان طور که در بالا میبینید 89 درصد شرکت متعلق به وخارزم است که عدد قابل توجهی است.

حال برویم ببینیم این شرکت توسعه برق و انرژی سپهر چیست و چه کاری انجام میدهد. در گوگل اسم این شرکت را سرچ و وارد سایت شرکت میشویم. از قسمت درباره ما متوجه میشویم این شرکت مالک یک نیروگاه برق است به نام “نیروگاه شهید منتظر قائم”.

اگر به قسمت “توانمندی” سایت در بالای صفحه مراجعه کنید مشخصات این نیروگاه درج شده است. این نیروگاه در کرج واقع شده است و ظرفیت نیروگاه مذکور 1623 مگاوات است.

خوب تا اینجا متوجه شدیم وخارزم مالک 90 درصد یک نیروگاه برق در کرج است. از انجایی که این نیروگاه وارد بورس نشده است، نمیدانیم ارزش روز آن چقدر است. اما نیروگاههای مشابهی در بورس است که میتوانیم یک برآوردی کنیم که اگر این نیروگاه در بورس بود ارزش آن چقدر بود. در واقع با روش ارزش جایگزینی سعی میکنیم ارزش نیروگاه منتظر قائم را با مقایسه شرکتهای مشابه تا حدودی متوجه شویم.

با مقایسه سرانگشتی این نیروگاه با شرکتهای مشابه که در بورس هستند به نتیجه زیر می رسیم:

- تولید برق عسلویه: نماد بمپنا

ظرفیت 942 مگا وات و دارای ارزش بازار 7000 میلیارد تومان - تولید برق جهرم: نماد بجهرم

ظرفیت تولید 1434 مگا وات و ارزش بازار بورسی 10000 میلیارد تومان - تولید برق دماوند: نماد دماوند

ظرفیت حدود 1900 مگا وات و دارای ارزش بازار 20000 میلیارد تومان

با توجه به مقایسه ظرفیت تولید برق نیروگاه شرکت انرژی سپهر با شرکت های بالا، ارزش این شرکت در محدوده 15000 میلیارد تومان قرار خواهد گرفت. بنابراین این نیروگاه چیزی حدود 15000 میلیارد تومان ارزش دارد. چه بسا اگر این شرکت در بورس عرضه شود ارزش بالاتری را نیز بدست آورد چراکه محل آن در کرج است که به لحاظ قیمت زمین و موقعیت مکانی در وضعیت بهتری قرار دارد. به هر حال 15000 میلیارد تومان را نیز در جایی یادداشت کنید.

حال به بررسی دومین شرکت غیر بورسی وخارزم یعنی شرکت “گروه خدمات بازار سرمایه الگوریتم” میپردازیم. وخارزم مالک 100 درصدی این شرکت است.

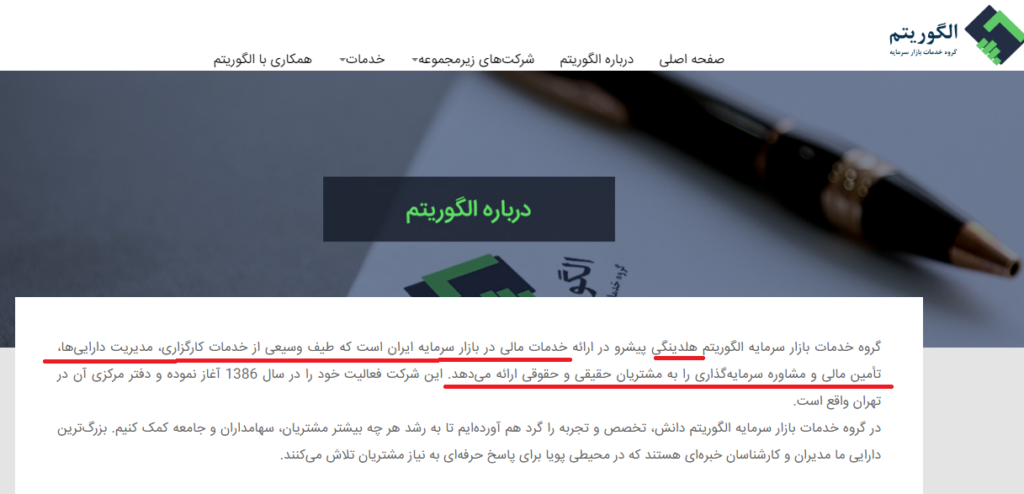

به سایت شرکت مراجعه میکنیم و از قسمت درباره ما متوجه میشویم این شرکت یک شرکت هولدینگی است (یعنی خودش مالک چندین شرکت است) که در حوزه خدمات بازار سرمایه مثل کارگزاری، سبدگردانی و غیره فعالیت میکند.

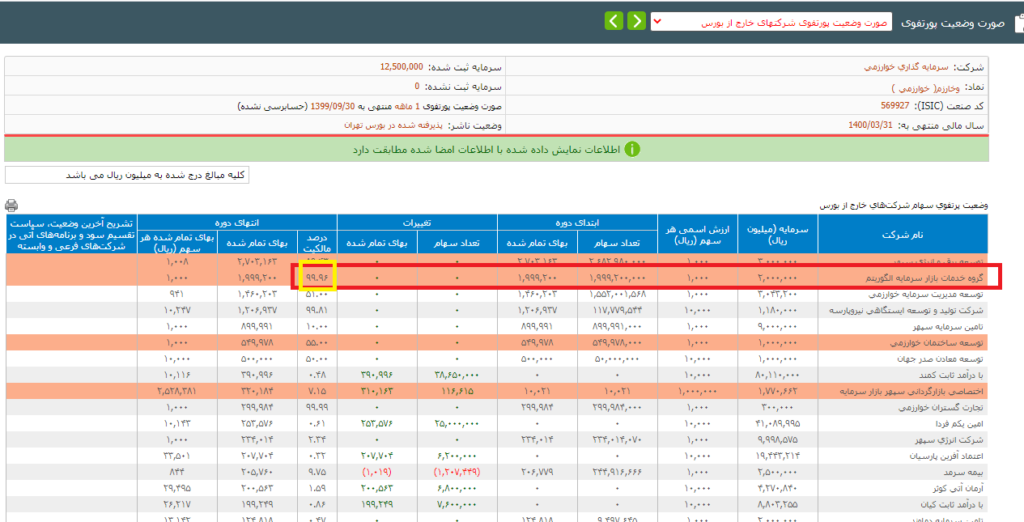

با توجه به اینکه این شرکت خودش یک هولدینگ است، بهتر است به صورتهای مالی این شرکت مراجعه کنیم. برای این کار به سایت کدال مراجعه میکنیم و نماد وخارزم را وارد میکنیم، نوع اطلاعیه را صورتهای مالی میاندورهای قرار میدهیم و تیک فقط زیر مجموعهها را روشن و شرکت اصلی را خاموش میکنیم و دکمه جستجو را میزنیم و آخرین اطلاعیه میاندورهای شرکت توسعه خدمات بازار سرمایه الگوریتم را پیدا میکنیم (تصویر زیر).

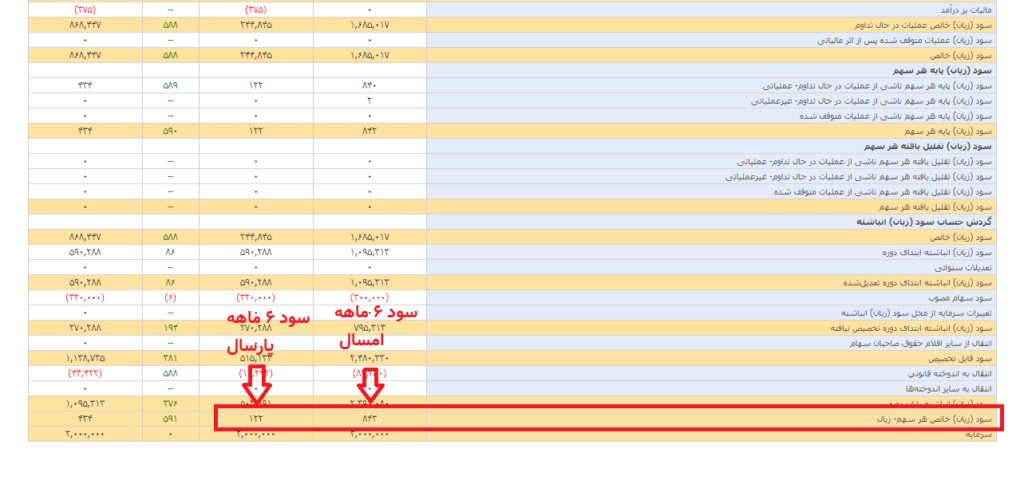

اگر این اطلاعیه را باز کنید ترازنامه، صورت پرتفوی بورسی و غیر بورسی و همچنین سود شرکت را میتوانید مشاهده کنید. برای اینکه مطلب خیلی طولانی نشود از ترازنامه شرکت گذر میکنیم و کاری با پرتفوی بورسی و غیر بورسی شرکت نیز نداریم. البته همه این موارد را باید بررسی کنید. ولی ما فقط به سود سهم در دوره 6 ماهه نگاهی میکنیم.

سود 6 ماهه امسال به ازای هر سهم 84 تومان است و سود پارسال 12 تومان بوده است. این رشد قابل توجهی است که با توجه به خدماتی بودن این شرکت بسیار چشمگیر است. فرض کنیم این شرکت در بورس بود، اگر P/E فرضی 11 را برای آن در نظر بگیریم (P/E میانگین بازار) و با فرض به اینکه سود سالانه شرکت به 168 تومان برسد، قیمت هر سهم این شرکت 1848 تومان خواهد شد که با توجه به اینکه تعداد کل سهام شرکت 2 میلیارد برگه سهم است ارزش بازاری آن 3700 میلیارد تومان خواهد بود.

اگر نمیدانید P/E چیست مقاله نسبت P/E در بورس چیست را مطالعه کنید.

به هر حال باتوجه به این مطالب حدودا این شرکت 3700 میلیارد تومان ارزش دارد. این عدد را یکجا یادداشت کنید. شما باید سود این شرکت هر دوره چک کنید.

تا اینجا دو شرکت غیر بورسی وخارزم را یک بررسی اجمالی کردیم. اجازه بدهید بیش از این ادامه ندهیم و یک جمع بندی انجام دهیم.

جمع بندی نمونه تحلیل بنیادی سهم وخارزم

تا اینجا ارزش پرتفوی بورسی و دو شرکت غیر بورسی وخارزم را محاسبه کردیم:

- ارزش پرتفوی بورسی وخارزم 8000 میلیارد تومان

- ارزش شرکت تولید برق سپهر 15000 میلیارد تومان

- ارزش شرکت توسعه خدمات الگوریتم 3700 میلیارد تومان

بنابراین با جمع کردن ارقام بالا به عدد 26700 میلیارد تومان میرسیم. در حالی که ارزش بازاری روز وخارزم 12800 تومان است (تصویر زیر).

همان طور که میبینید ارزش روز وخارزم زیر 50 درصد ارزش ذاتی آن است. توجه کنید ما فقط دو شرکت زیر مجموعه غیر بورسی سهم را بررسی کردیم در حالی که وخارزم 29 شرکت زیر مجموعه در پرتفوی غیر بورسی خود دارد! بنابراین با توجه به تحلیل بنیادی ما، در این قیمتها سهم وخارزم سوپر مفت است!

برای بررسی یکی دیگر از شرکتهای مهم زیر مجموعه وخارزم به لینک زیر مراجعه کنید.

شناسایی سهام زیر خاکی در بورس

تحلیل بنیادی وخارزم به همین جا ختم نمیشود. شما باید سود انباشته شرکت را چک کنید. برای این منظور به مقاله زیر مراجعه کنید.

سود انباشته در بورس

بخش دوم: نمونه یک تحلیل بنیادی – روند سودآوری

تا اینجا ارزش ذاتی وخارزم را بدست آوردیم. ولی بازار در زمان ریزش کاری به ارزش ذاتی سهم ندارد. در زمان ریزش، بازار نهایتا به سود شرکت نگاه میکند و تا P/E حدود 5 قیمت سهام میتواند کاهش پیدا کند. عدد 5 به علت میزان سود بانکی هست که حدود 20 درصد است. البته سهم هایی را در بازار میبینید P/E زیر 4 دارند که این سهمها سودشان عملیاتی نیست، یعنی در سالهای بعد این سود را نمیتوانند تکرار کنند. برای اطلاعات بیشتر در این زمینه به مقاله فیلتر کمترین P/E مراجعه کنید.

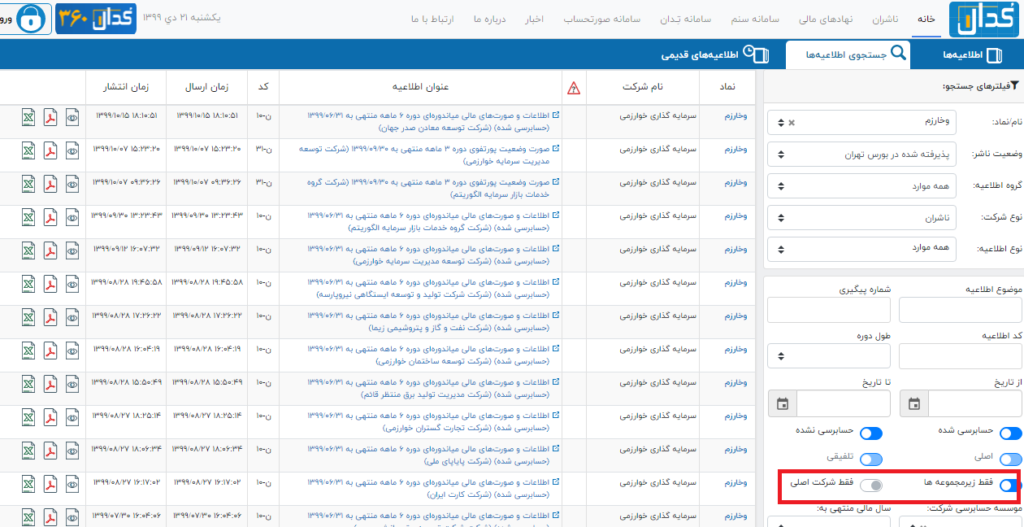

حالا ما اگر بخواهیم یک برآوردی از سودسازی وخارزم در آینده که حاصل سود زیر مجموعههایش است و در سالهای بعد تکرار پذیر است داشته باشیم باید به سایت کدال مراجعه کنیم و گزارش تمامی زیر مجموعههای شرکت (مخصوصا زیر مجموعههای غیر بورسی) را مطالعه کنیم.

برای بررسی این گزارشات تیک شرکت اصلی را خاموش و تیک مربوط به زیر مجموعهها را روشن کنید و دکمه جستجو را بزنید.

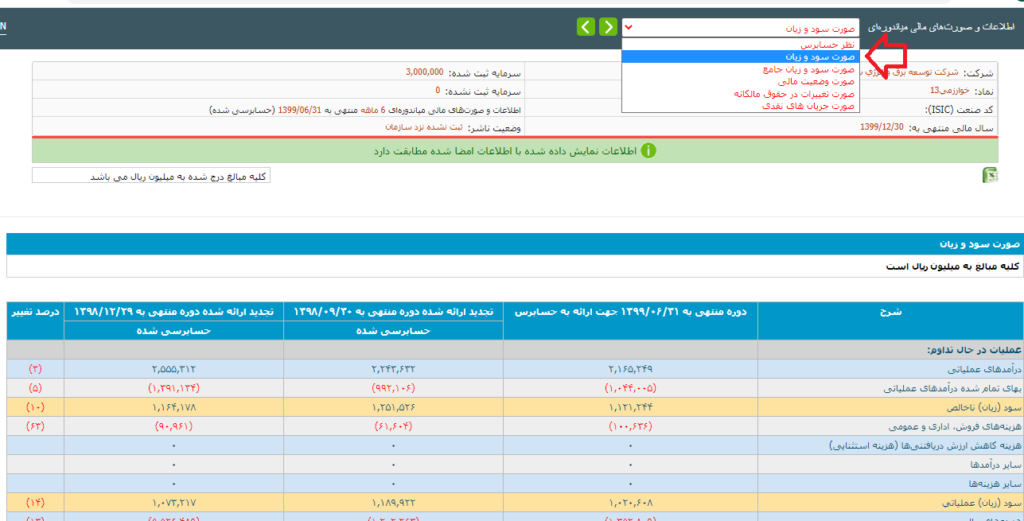

برای مشاهده سود این شرکتها باید به اطلاعیههای صورتهای مالی میاندورهای مراجعه کنید. برای مثال صورت مالی میاندورهای شرکت برق و انرژی سپهر (آخرین صورت مالی میاندورهای شرکت که میتواند 3، 6، 9 یا 12 ماهه باشد) را باز میکنیم.

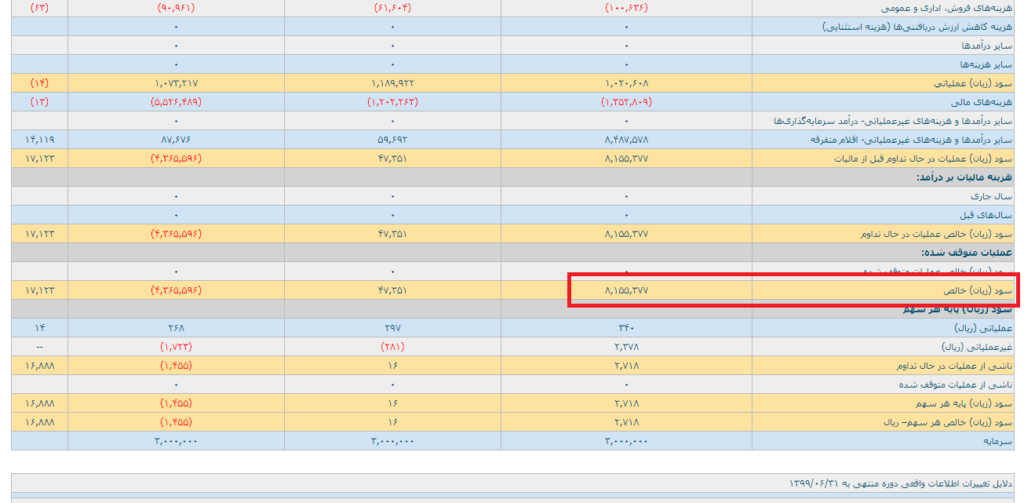

در قسمت “سود و زیان” سود خالص شرکت درج شده است (تصاویر زیر).

همان طور که میبینید این شرکت در 6 ماهه 815 میلیارد تومان سود ساخته است. شما برای تحلیل بنیادی وخارزم باید اینده را تحلیل کنید. از این رو باید تمامی شرکتهای زیر مجموعه را به صورت بالا بررسی کنید. در ضمن با امدن هر گزارش دورهای این شرکتها، باید تحلیل خود را آپدیت کنید.

در زمان نگارش این مقاله با بررسی سودسازی شرکتهای زیر مجموعه وخارزم به نتایج زیر میرسیم:

وخارزم تا اینجا در 3 ماهه اول سال مالی، 88 تومان به ازای هر سهم محقق کرده است (رشد 900 درصدی نسبت به دوره مشابه سال قبل)

سودسازی برخی از زیر مجموعههای غیر بورسی سهم:

شرکت توسعه برق و انرژی سپهر (بهره بردار نیروگاه قائم): گزارش 6 ماه فوق العاده، در 6 ماه با شناسایی درامد متفرقه به سود 815 میلیارد تومانی رسیده است که میتوان انتظار داشت سود این شرکت تا پایان سال بین 900-950 میلیارد تومان خواهد بود.

شرکت گروه خدمات بازار سرمایه الگوریتم: در گزارش 6 ماهه تلفیقی به خالص 375 میلیاردی رسیده است و تا پایان سال سود این شرکت به 600 میلیارد تومان میرسد.

شرکت توسعه مدیریت سرمایه خوارمی: در 6 ماه به سود خالص 230 میلیارد تومان رسیده است و سود این زیرمجموعه وخارزم تا پایان سال بین 400-500 میلیارد تومان خواهد بود.

شرکت نیروپارسه؛ 22 میلیارد تومان سود خالص (6 ماهه) سود این شرکت تا پایان سال به 40-45 میلیارد تومان میرسد.

مدیریت تولید برق منتظر قائم؛ 4 میلیارد تومان سود خالص (6 ماهه)

پایاپای ملی؛ 25 میلیارد تومان سود خالص (6 ماهه)

کارت_ایران؛ 30 میلیارد تومان سود خالص (6 ماهه)

بنابراین همین زیر مجموعه های غیر بورسی وخارزم و خود وخارزم (با گزارش 3 ماهه) در 6 ماه اول سال، نزدیک 2608 میلیارد تومان سود خالص ساختهاند، یعنی به ازای هر سهم 200 تومان. این موضوع را نمیتوانید با نگاه کردن به تابلوی سهم متوجه شوید و تا امدن گزارش تلفیقی سهم روی کدال کسی از آن خبر ندارد.

به عبارت بهتر وقتی گزارش 6 ماهه سهم روی کدال قرار گیرد، سود سهم باید به 200 تومان برسد و در آن زمان EPSسهم روی تابلو آپدیت میشود و همه با خبر میشوند. با این روند وخارزم تا پایان سال مالی، برج 3 سال 1400 احتمالا حداقل 300 تومان در گزارش تلفیقی 12 ماهه سود میسازد.

اگر p/e حدود 5 را برای سهم در نظر بگیریم، به سهم با سود 300 تومانی خواهیم رسید. بنابراین قیمت وخارزم در تیر ماه سال 1400 زیر 1500 تومان نباید باشد!

حالا هر چقدر بتوانید در این سهم میانگین کم کنید و در قیمتهای پایین تر سهم را بخرید سود بیشتری خواهید برد.

(نتیجه اینکه در حال حاضر وخارزم در یک محدوده قیمتی بسیار جذاب قرار دارد و یک سرمایه گذاری کم ریسک برای افراد بلند مدتی و صبور خواهد بود).

قیمت سهم در 20 دی ماه 800 تومان.

توجه: این تحلیل قبل از افزایش سرمایه 50 درصدی سهم انجام شده است. اعداد را باید برای سرمایه جدید تعدیل کنید.

در کل نتیجه تحلیل بنیادی ما به این صورت خواهد بود (دی ماه 99):

- ارزش پرتفوی بورسی 9000 میلیارد تومان

- ارزش پرتفوی غیر بورسی بالای 30000 میلیارد تومان

- ارزش بازاری سهم 10000 میلیارد تومان

- قیمت نسبت به NAV کمتر از 30 درصد

- سودسازی سهم در پایان سال مالی خرداد 1400 حداقل 300 تومان

- سودسازی سهم در پایان سال مالی خرداد 1401 حداقل 600 تومان

توجه: این تحلیل قبل از افزایش سرمایه 50 درصدی سهم انجام شده است. اعداد را باید برای سرمایه جدید تعدیل کنید.

نمونهای دیگر از تحلیل بنیادی یک سهم (وسبحان)

ما در خلال این مقاله سعی کردیم نماد بورسی وخارزم را به لحاظ بنیادی بررسی کنیم. این مقاله تنها گوشه ای از تحلیل بنیادی است. وخارزم یک سهم در گروه سرمایه گذاری است و شرکتهای تولیدی و خدماتی تحلیل بنیادی متفاوتتری دارند که در آینده در خلال یک مقاله ان را بررسی میکنیم و لینک آن را در پایین همین مقاله قرار میدهیم.

همچنین در پیج اینستاگرام سهم شناس ما در قالب یک پست، نمونهای دیگر از تحلیل بنیادی یک شرکت سرمایه گذاری را انجام دادهایم. به لینک زیر مراجعه کنید و گوشهای از تحلیل بنیادی نماد وسبحان را مشاهده کنید، واقعا توصیه میکنیم این تحلیل را نیز مشاهده بفرمایید.

نمونه تحلیل بنیادی یک شرکت تولیدی در بورس

در مقاله زیر میتوانید با روش تحلیل بنیادی یک شرکت تولیدی در بورس آشنا شوید.

آموزش تحلیل بنیادی شرکتهای تولیدی بورس

سلام وقت بخیر.کتاب تحلیل بنیادی چندصفحه است؟

سلام

27 صفحه

1400/2/30

قیمت هر سهم وخارزم 376 تومان ….. حس میکنم دوتا از دلایلی که سهم پیشرفت نکرده یکی زیاد بودن سهام شناوره…. و دومی منفی بودن کلیت بازاره

بله

شناوری بالا نقطه ضعف این سهمه

ولی 50 درصد افزایش سرمایه هم داده

الان قیمت سهم در واقع با سرمایه قبلی 550 تومانه

مسائل بنیادی در زمان خودشون رو نشون میدن

درود

سرمایه گذاری زیادی روی وخارزم انجام دادم

کاملا به ارزش واقعی این سهم واقفم

متاسفانه فعلا وضعیت نرمال نیست باید تحمل کرد….

از شما بابت تحلیل خوب بنیادی متشکرم.

خواهش میکنم؛ بعد از انتخاب درست سهم و خرید در ناحیه مناسب، صبر تنها کاری هست که باید انجام بدید.